会計事務所にとって、「取引相場のない株式」の評価は永遠のテーマです。

非上場会社の会社オーナーがなくなったときに、相続財産としてのその会社の株式を「相続」する場合。相続以外でも、オーナーの生前に事業承継を考えて後継者へ「譲渡」する場合。

他にも、株主から会社へと株式の「買取請求」により「譲渡」する場合や、相続により取得した株式に関して、会社から株主へ「売渡請求」により「譲渡」する場合・・・決して頻度は高くないものの、これらの場面は会社の経営権に影響する株式の問題であり、会社の経営状況によっては多額になることもあるため、法的手続きとともにその評価には慎重を期す必要があります。

しかし、ここで大きな問題があります。

それは、この評価方法について、条文上は「時価」とあるだけで、法律としては具体的なアプローチが定められていないことです。具体的には「財産評価基本通達」という「通達」で定められているのですが、通達は行政組織内部における上級行政機関から下級行政機関への命令であり、原則として法規の性質をもつものではありません。

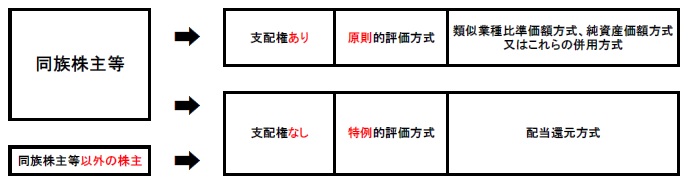

財産評価基本通達によると、取引相場のない株式は、同族株主は原則的評価方式(類似業種比準方式又は純資産価額方式:評価額高め)、その他の株主は特例的評価方式(配当還元方式:評価額低め)によるのが普通です。

しかし、上述のとおりこれはあくまで通達の定めであり、法的拘束力はないので、通達に定められている方法以外の他の評価方法で「時価」が算定できるのなら、その評価方法による評価額も認められるべきです。

実際、この評価方法については会社法上も議論になっており、様々な評価方法が提案されています。類似会社比準方法、DCF法、配当還元方式、収益還元法、簿価純資産法、時価純資産法・・・さらに、先に挙げた財産評価基本通達にある類似業種比準方式、純資産価額方式、配当還元方式と合わせ、驚くほどたくさんの評価方法に関する選択肢があることがわかります。

取引相場のない株式の「時価」は、その会社のその時点の状態を考慮し、上記の評価方法をそれぞれ吟味していずれかを選択し、評価額を算定する・・・そう考えるのが正当であるように思われます。

ところが、必ずしもそうとはいえないのが実際のところです。

納税者側が算定した評価額と、課税当局が算定した評価額が異なる場合、裁判所が支持するのは大体において課税当局による評価額、すなわち財産評価基本通達に定められている評価方法です。

もちろん争う事実はそれぞれ異なるのでひとくくりにすることはできません。

しかし、このような傾向が続くと、条文上の「時価による」という文言は形だけのものであり、もはや形而上学的な概念となった「時価」の算定などに労力を費やさず、唯々諾々と財産評価基本通達に従っていればよい・・・おそらく、非上場会社の株式の評価について真剣に考える人ならば、だれでも一度はそう考えたことがあるのではないでしょうか。 【注1】

なお、財産評価基本通達における配当還元方式と、会社法の議論における配当還元方式は全く別の評価方法です。後者の配当還元方式は、会社法の権威である江頭憲治郎先生が妥当な評価法として認めたとされたこともあり、両者の「意図的/非意図的なすり替え」が起こる土壌が存在したことについて言及されています。【注2】

そんな中、今年の2月に画期的な判決が出ました。

アートネイチャー事件(アートネイチャー第三者割当増資に係る株主代表訴訟事件)

一 審: 東京地裁 H24. 3. 15 原審: 東京高裁H25. 1. 30 最判: H27. 2. 19

【概要】

平成16年3月、当時非上場会社であった株式会社アートネイチャーが、1株あたり1,500円で計4万株の新株を発行したことに対して、有利発行をしたことを理由として取締役の任務懈怠を理由に損害賠償責任として2億2,000万円の支払いを求めた株主代表訴訟。

損害賠償責任を認めた一審を取り消し、一審を相当とした原審を破棄。

アートネイチャーというと、「アデランス対アートネイチャー事件」という、有名な事件がありますが、それとは全く関係はありません。

最高裁の判決は、被告である取締役側の逆転勝訴。当時の新株発行価額の1,500円は「特ニ有利ナル発行価額」には当たらず、相当の価額であるとされました。

本判決は非常に興味深いので、少し長くなりますが判決理由の原文を一部引いておきます。

理由4(1)

非上場会社の株価の算定については、簿価純資産法、時価純資産法、配当還元法、収益還元法、DCF法、類似会社比準法など様々な評価手法が存在しているのであって、どのような場合にどの評価手法を用いるべきかについて明確な判断基準が確立されているというわけではない。また、個々の評価手法においても、将来の収益、フリーキャッシュフロー等の予測値や、還元率、割引率等の数値、類似会社の範囲など、ある程度の幅のある判断要素が含まれていることが少なくない。株価の算定に関する上記のような状況に鑑みると、取締役会が、新株発行当時、客観的資料に基づく一応合理的な算定方法によって発行価額を決定していたにもかかわらず、裁判所が、事後的に、他の評価手法を用いたり、異なる予測値等を採用したりするなどして、改めて株価の算定を行った上、その算定結果と現実の発行価額とを比較して「特ニ有利ナル発行価額」に当たるか否かを判断するのは、取締役らの予測可能性を害することともなり、相当ではないというべきである。

したがって、非上場会社が株主以外の者に新株を発行するに際し、客観的資料に基づく一応合理的な算定方法によって発行価額が決定されていたといえる場合には、その発行価額は、特別の事情のない限り、「特ニ有利ナル発行価額」には当たらないと解するのが相当である。

(下線部及び当該部分番号は佐藤による)

本記事の内容を考えると、この判決がいかに画期的であるか、おわかりいただけると思います。特に、下線部をつなげて読むと、取締役が行った「合理的な算定方法を尊重する」と解釈できます。非上場会社の株式の時価の算定は慎重に行うべきであり、その過程もきちんと評価されるのだ! と希望を抱くことができます。

・・・とはいえ、これが最高裁判決によって、上述の非上場株式の評価をめぐる傾向が一変するとは思えません。その理由は2つあります。

1.

本事件で争われている「評価」とは、あくまで「非上場会社による株主以外の者への新株発行」時の「評価」であること

2.

「客観的資料に基づく一応合理的な算定方法」の該当性や、 「特別な事情」の有無などについては明確な基準が提示されず、個別に検討すべきであること

また、本非上場株式の評価をしたのが原告、被告ともに私人であり、国税庁などの税務当局との争いではない事実も、本判決に影を落としているようにも思えます。

いずれにせよ、本判決は「結果論となりがちな非上場会社の株式価値(公正な価額)の裁判所による事後的な実質的判断という一審及び原審のアプローチを退け、新株発行時の取締役による発行価額決定手続きの合理性をその判断の基準とする」ものであり、「後知恵的に当時の「客観的な」株式価値を裁判所が決定すること」を否定した判例として、重要です。【注3】

上述の留保は付されるでしょうが、取引相場のない株式の評価をめぐる裁判において、今後言及されていく判例であると考えられます。

皆さん、相続や事業承継スキームにおいて、取引相場のない株式を評価する際はくれぐれも慎重になさってください。そして、もしも不安が残るようでしたら、難波事務所までご相談ください!

(スタッフ 佐藤龍)

【注1】

取引相場のない株式の評価の問題については多数の論文があります。代表的なものとしては、例えば以下のものを挙げておきます。

・金子宏「財産評価基本通達の合理性──同族株主の取得した取引相場のない株式の評価に関する二件の裁判例の検討」(『租税法理論の形成と解明 下巻』有斐閣、2010年)

・渋谷雅弘「種類株式の評価」『租税法の基本問題』674-693頁(有斐閣、初版第1刷、2007)

・渋谷雅弘「相続税における財産評価の法的問題」『公法学の法と政策 上巻』691-711頁(有斐閣、初版第1刷、2000)

・山田和江「取引相場のない株式の評価に関する会社法と税法の接点 」『納税者保護と法の支配 -山田二郎先生喜寿記念』135-175頁(信山社、第1版第1刷、2007年)

・江頭憲治郎「取引相場のない株式の評価」法学協会編『法学協会百周年論文集第3巻民事法』445-484頁(法学協会、初版第1刷、1983)

・今村修「株式評価の歩み」税大論叢第32号(1998)

【注2】

この経緯については、牧口晴一・齋藤孝一『非公開株式譲渡の法務・税務(第4版) 』中央経済社、 2014年(422-449頁)を参照。

本書は、非公開株式の実務上の問題点について、その歴史的経緯や具体的な解決方法がわかりやすく説明されていてオススメです。

第4版、出ました。

【注3】

アンダーソン・毛利・友常法律事務所 会社法 / M&Aに関するニュースレター